6 conseils pour bien choisir son gestionnaire de patrimoine.

Si vous envisagez de recourir aux services d'un gestionnaire de patrimoine afin de confier la gestion d'un héritage, de constituer un complément de retraite, de préparer votre succession sans difficultés ou d'anticiper le financement des études de vos enfants, il est crucial de savoir comment faire le bon choix. Nous allons vous délivrer quelques conseils essentiels pour sélectionner judicieusement votre gestionnaire de patrimoine.

1/ Il doit être agrée auprès de l’Orias et d’une chambre professionnelle

Bien qu'il n'existe pas de définition légale précise du conseiller en gestion de patrimoine, il existe quelques indicateurs pour évaluer la qualité du conseil que vous sollicitez. En ce qui concerne le placement d’épargne, il est impératif que le professionnel soit affilié à l'une des quatre associations professionnelles agréées par l'Autorité des Marchés Financiers (AMF). Toutefois il convient de noter que certains produits immobiliers échappent à la surveillance de l'AMF. Il est donc préférable d'éviter ceux qui ne sont pas enregistrés auprès de l'Orias (www.orias.fr, lien vers l’Orias), le registre unique des intermédiaires en Assurance, Banque et Finance, qui répertorie tous ceux qui respectent les conditions d'exercice. En cas de litige, cette affiliation vous permettra de bénéficier des assurances souscrites par le conseiller et de celles de son association professionnelle.

Chez Montparnasse Gestion Privée, notre cabinet dispose de l’agrément CIF (conseiller en investissement financier), COA (courtier en assurance) et de la carte de transaction professionnelle en immobilier. Nous sommes également adhérents de la chambre professionnelle CNCGP.

Faites appel à Montparnasse Gestion Privée : votre gestionnaire de patrimoine certifié basé à Paris.

2/ Il doit avoir la capacité de proposer une gamme diversifiée de produits et services.

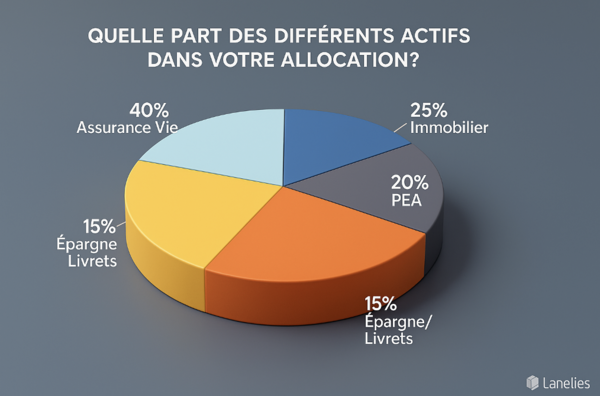

La qualité de la gestion proposée est intrinsèquement liée à la variété des options d’investissement disponibles, telles que les actions, les obligations, les produits dérivés, les fonds communs de placement, les assurances-vie, les fonds de private equity, les plans d’épargne retraite, l’immobilier et bien d’autres.

Chaque classe d’actifs nécessite une accréditation ou une carte professionnelle spécifique. De plus, il est essentiel de s'assurer de l'indépendance du conseiller vis-à-vis des institutions financières avec lesquelles il collabore. Ceux qui opèrent en « architecture ouverte » offrent l'univers de gestion le plus vaste et diversifié.

Notre cabinet est intégralement détenu par le management et n’est pas dépendant d’une banque ou d’une assurance. Nous avons accès à l’intégralité de l’offre du marché ce qui vous garantit le meilleur choix pour vos investissements.

3/ Il n’y a pas de bonnes préconisations sans un bon audit patrimonial.

Afin de fournir le meilleur conseil possible, le gestionnaire de patrimoine doit avoir une connaissance approfondie de votre situation. En plus de votre horizon d'investissement et de vos capacités d'épargne, il doit également prendre en compte des éléments tels que votre âge, vos perspectives professionnelles et familiales, ainsi que vos investissements passés et présents. Soyez rassuré : il est tenu à un devoir de confidentialité. Cependant, il a également l'obligation de signaler à Tracfin, l'unité de lutte contre le blanchiment d'argent et l'évasion fiscale, tout soupçon de telles activités.

Confidentialité

Questionnement

Signalement

Plus il vous interroge, plus il est professionnel. En fait, la directive européenne MIFID exige qu'il vous soumette un questionnaire. N'oubliez pas non plus de lui préciser la manière dont vous l'avez contacté : par démarchage, par recommandation ou par votre propre initiative. À la fin de ces consultations, qu'elles aient lieu chez vous ou dans ses bureaux, le conseiller vous remettra un Document d'Entrée en Relation (DER) qui répertorie toutes les informations légales le concernant (agréments, assurances, etc.).

4/Analysez la lettre de mission pour vous assurer qu’elle réponde précisément à vos attentes et exigences.

A la suite de votre bilan patrimonial, le conseiller vous indiquera avec combien d’intermédiaires financier il travaille, à quel coût etc.. En plus du DER (indiqué plus haut), il vous sera délivré une Lettre de mission, résumant votre profil de tolérance au risque. Ce document détaillera les recommandations et les conseils formulés à partir de l'analyse de votre situation patrimoniale et personnelle, ainsi que la rémunération due pour ses services futurs.

5/ Exigez un rapport écrit détaillé pour chaque préconisation

Plus ce document sera approfondi, détaillé et illustré, plus il vous offrira une indication claire des intentions du professionnel à l'égard de vos fonds. Peu importe le temps que vous prendrez pour l'analyser en détail, il présentera la répartition de vos actifs entre différentes catégories, les horizons de placement correspondants et les produits financiers associés. En plus de graphiques, l'idéal serait d'y trouver des tableaux répertoriant les instruments financiers dans lesquels votre argent sera investi, avec pour chaque ligne le montant investi, les rendements potentiels, les frais d'entrée et de gestion, les prix des parts pour les fonds, ainsi que les perspectives de croissance et de plus-value, etc.

6/ Soyez attentifs au montant des commissions

Certains sites proposent des tarifs très compétitifs, mais cette formule à bas coût présente un revers : des informations et des conseils souvent sommaires. La rémunération se compose généralement de trois parties : les frais d'entrée, les frais de gestion et les frais de sortie. Pour éviter les mauvaises surprises, demandez à tous les conseillers que vous consultez de spécifier le montant et le détail de ces frais. Ils diminuent à mesure que les sommes investies augmentent.

Les frais d'entrée sont sujets à négociation et peuvent être facturés sous forme de forfait. Ils sont particulièrement élevés pour les contrats d'assurance-vie, atteignant souvent 3 %, voire 4,5 %. Chez Montparnasse Gestion Privée nous ne prenons pas de frais d’entrée sur les contrats d’assurance vie et les plans d’épargne retraite notamment.

Les frais de gestion ne sont généralement pas négociables, une partie étant reversée aux plateformes. Soyez particulièrement attentif aux commissions de surperformance prélevées lorsque les fonds dépassent les performances prévues. Votre gestionnaire peut s'approprier tout ou partie des gains supplémentaires. Lisez attentivement toutes les clauses des contrats qui vous sont proposés.

Les frais de sortie, ainsi que les frais de transfert, sont en train de disparaître. En moyenne, ils représentent environ 1 % du montant transféré. Il ne vous sera prélevé aucun frais de sortie sur vos contrats chez Montparnasse Gestion Privée.

En conclusion

La liste précédente n’est pas exhaustive et certains critères n’ont pas été cités telles que la proximité géographique ou le feeling que vous avez eu avec votre conseiller.

Dans tous les cas, il est intéressant de solliciter plusieurs conseillers (2-3) et de choisir dans un second temps en fonction de différents retours de chacun.

Faites appel à Montparnasse Gestion Privée

Pour une gestion de patrimoine experte et personnalisée, choisissez Montparnasse Gestion Privée. Notre engagement : aligner vos objectifs financiers avec des solutions sur-mesure adaptées à vos besoins uniques.